一般にトレードは順張りが良いとされております。

この記事ではシステムベースの順張りのトレードとドルコスト平均法どちらが高いパフォーマンスを出せるか検証してみました。

目次

今回の検証

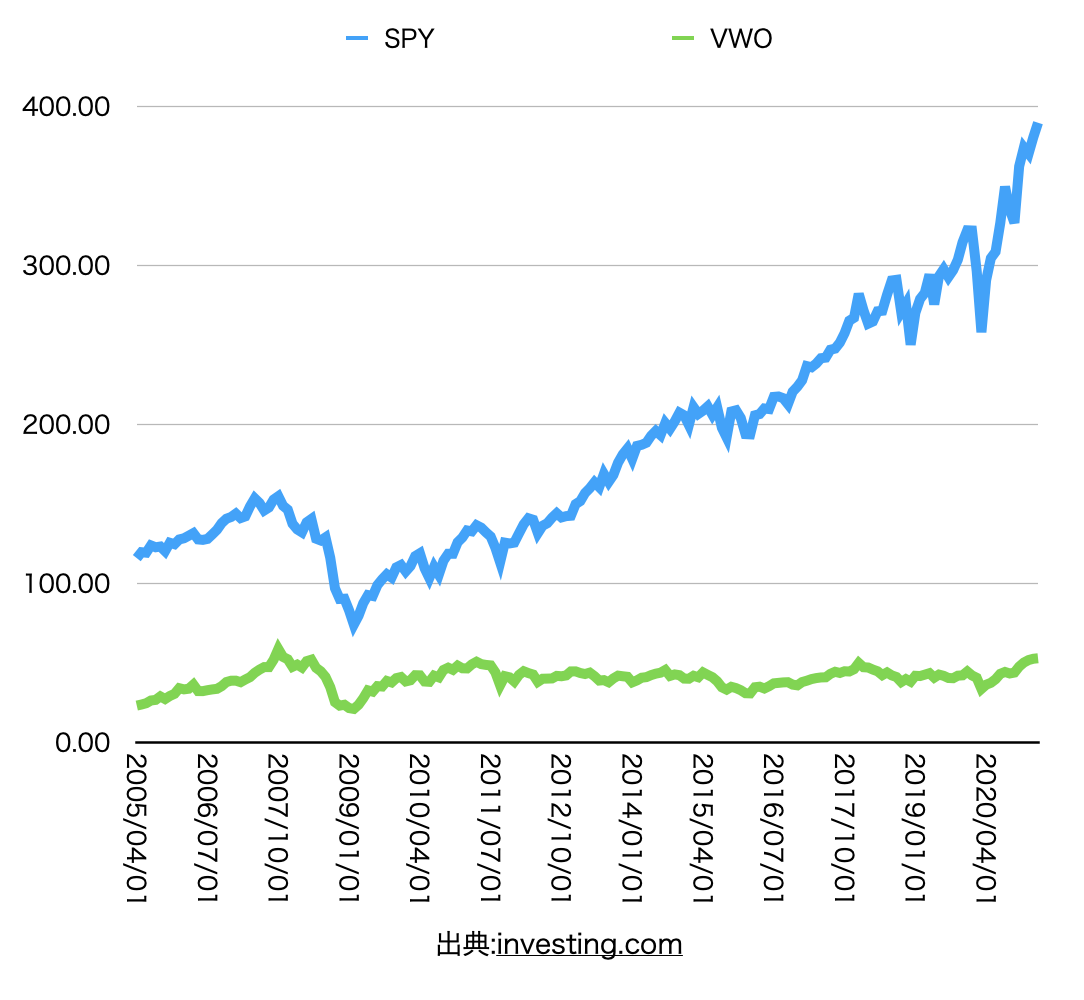

今回は米国S&P500指数と連動するETFであるSPYと新興国の指数と連動するETFであるVWOを使って検証します。

それぞれSPYは右肩上がり、VWOは俗に言うBOX相場というジグザグなグラフを描いています。

実際のトレードは順張りであってもさまざまな指標を見ながら売り買いの判断を行いますが、今回はシンプルに以下のロジックでシステム的にトレードします。

- 初期投資資金は10000ドルとする

- 売買をしていないを時に前回より価格が上がったら「買い」、下がったら「売り」をする

- 取引金額は毎回所持資産の30%分の金額とする

つまり、儲かれば儲かるほどトレードする額は増えるが、損をすればするほどトレードする額は減る仕組みです - 取引した次のターンには条件関係なく精算する

実際にシステムトレードのシミュレーションに使ったコードはこちらです。

なお、上記コードは後ほど税金・手数料を計算できるようにしてあったり、今回は行いませんでしたが、順張りを数ヶ月続けてみる場合なども検証できるようにしています。

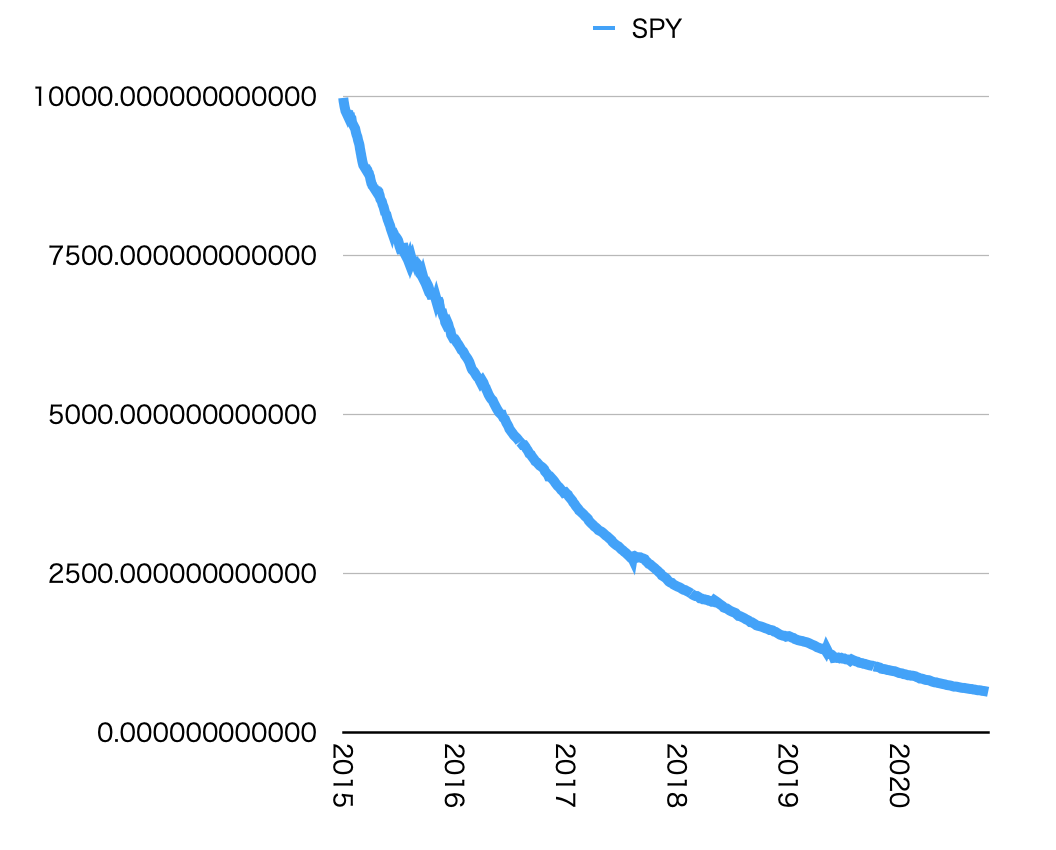

デイトレードをした場合

まずはデイトレードをしてみます。

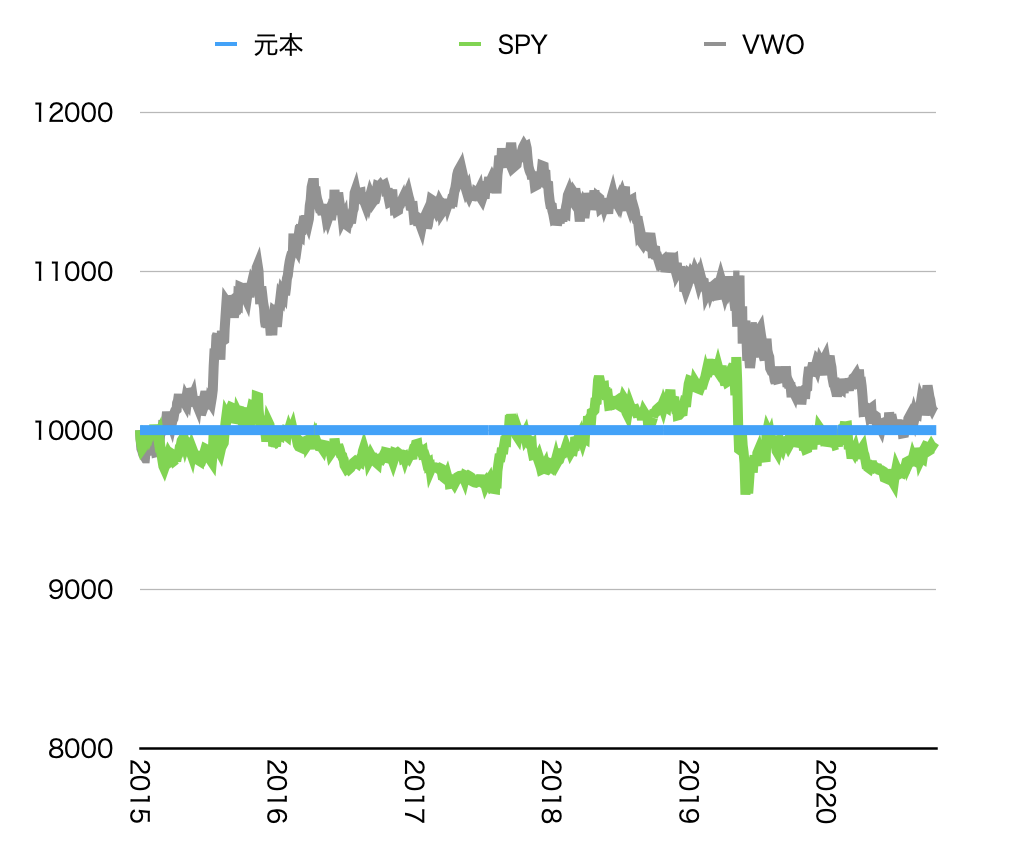

2015年から2021年まで今回の検証ルールでトレードを行ってみました。

VWOが前半頑張っていましたが、2020年台はほぼ元本と同じ額になってしまいました。

SPYについては元本を前後しています。

月単位でトレードした場合

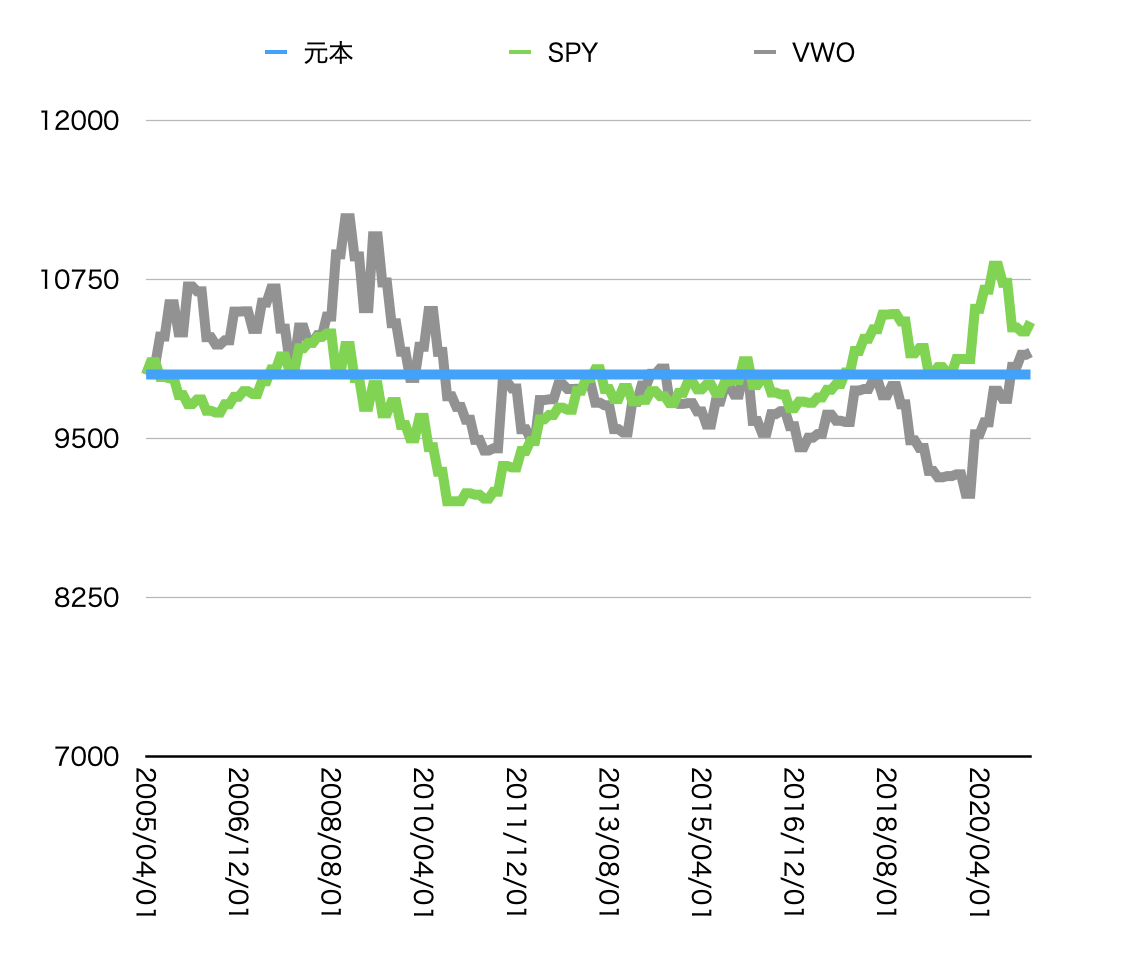

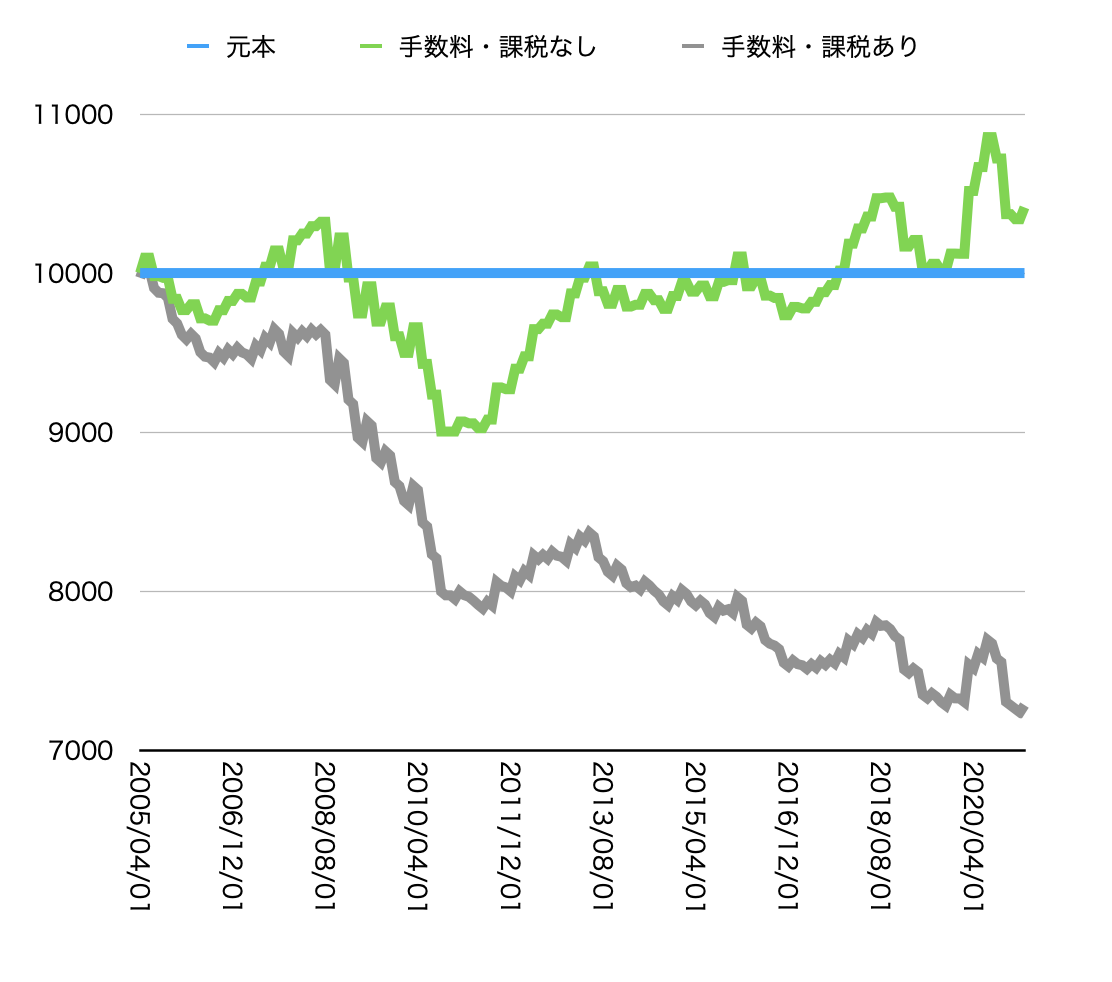

続いて月単位でトレードをしてみます。今回は2005年から検証してみました。

今度はどちらも元本の間を行ったり来たりになりました。

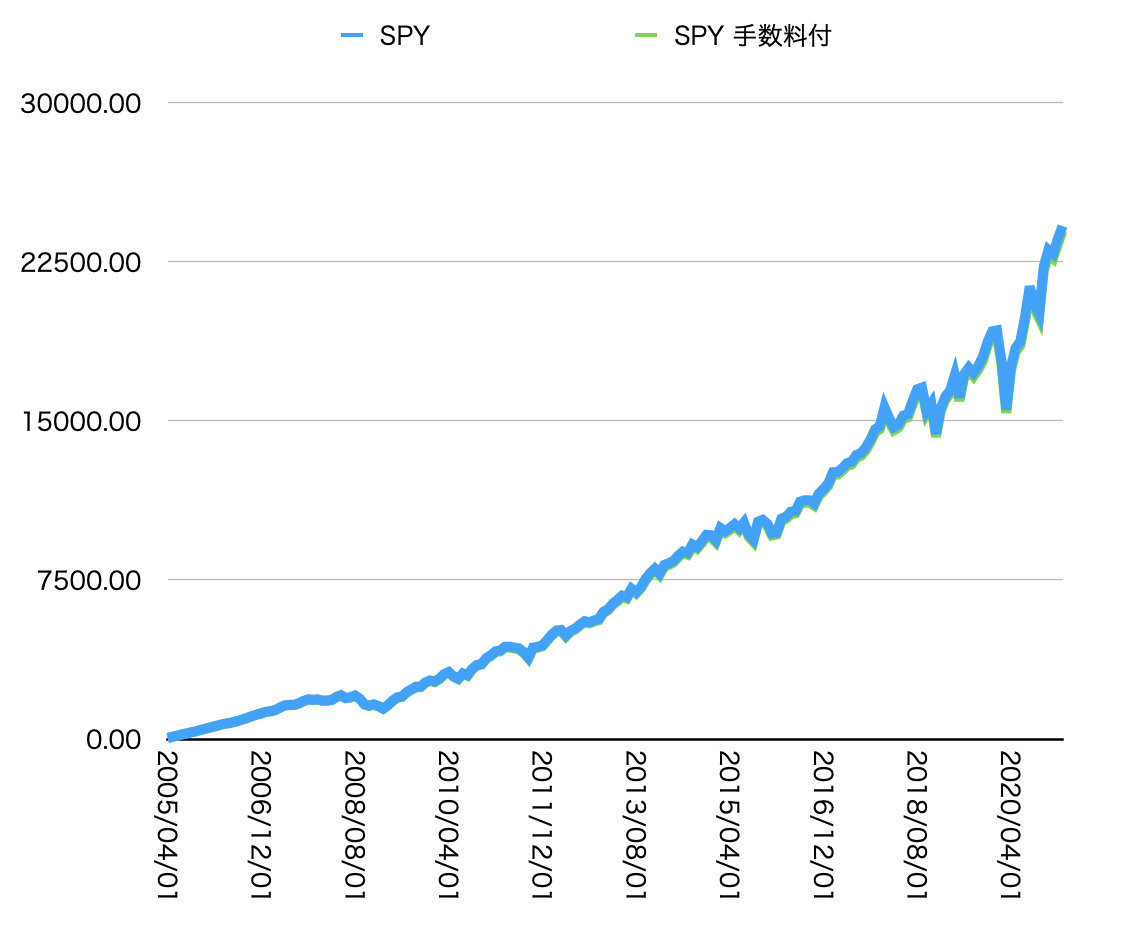

ドルコスト平均法と比較してみる

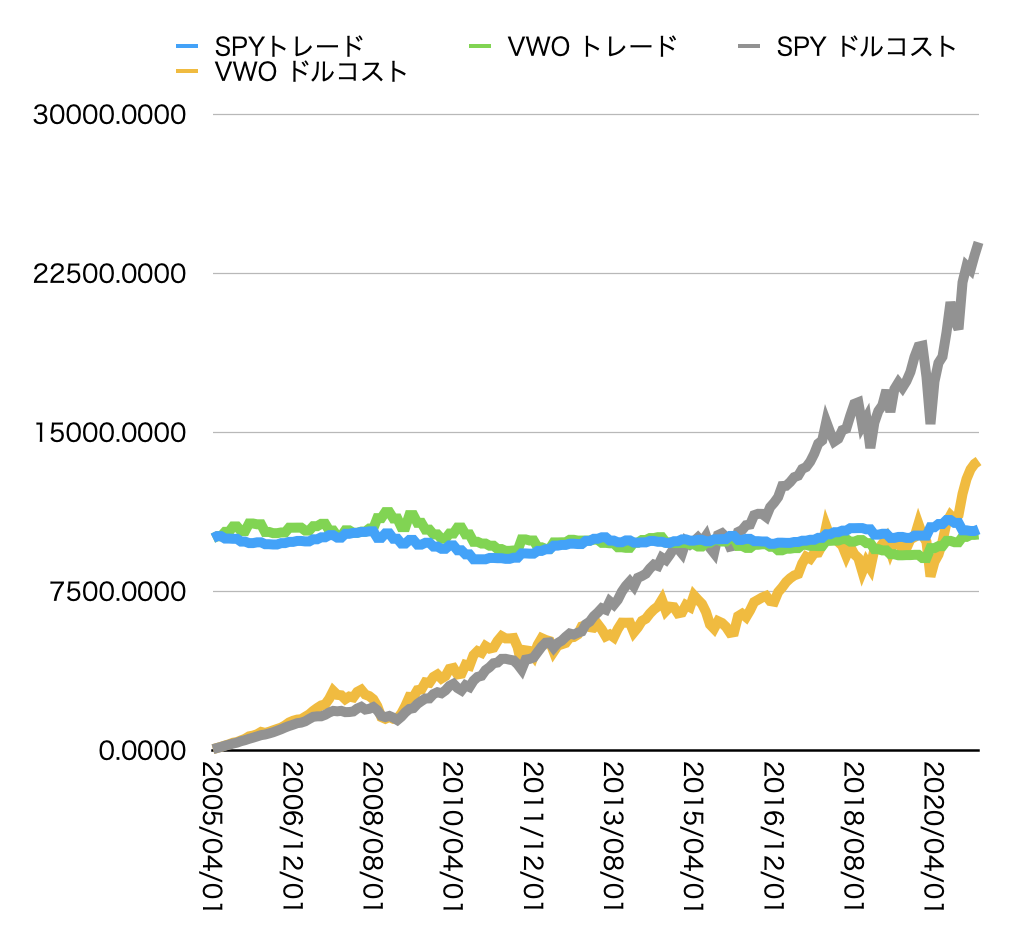

続いて毎月のドルコスト平均法による積み立てと比べてみましょう。

ドルコスト平均法において毎月積み立てる金額は10000ドルを今回検証する192か月で割った金額である52ドルとします。

SPY、VWO共にトレードよりも高いパフォーマンスを出しました。特にSPYのパフォーマンスは圧倒的です。

手数料・課税を考慮してみる

最後に、手数料・課税額も考慮してみます。

トレードをする人にとって手数料でジリ貧になるというのはよくある話なので気になるところです。

手数料は1取引0.01%、課税額は譲渡益のみ算出して20%とします。

まずはSPYでの毎月のトレードを見てみましょう。

手数料・課税がない場合、元本オーバーになっていましたが、手数料・課税をされすぎてジリ貧になってしまいました。

続いて、デイトレードの時に手数料と課税額の算出をしてみます。

こちらもジリ貧状態になってしまいました。やはり、負けが続いている状態での手数料・譲渡益は厳しいようです。

念の為、ドルコスト平均法での積み立てもみてみます。

ドルコスト平均法の場合、購入手数料しかカウントしないため、そもそも条件が平等ではありませんが、ほぼ影響を受けてないようです。

なお、今後切り崩して利確をする場合、切り崩す額にもよりますが、元本から最大20%ほどの課税は考慮したほうがいいかもしれません。

考察

一番シンプルな形での順張りをしましたが、やはりイーブン程度の勝率では手数料・課税によりジリ貧には確実になるようなので注意が必要です。

また、言うまでもなく、ドルコスト平均法には勝てないのは明白のため、しっかり勉強しないうちに高額でトレードを行うのはやはりリスクが高そうです。

終わりに

投資・トレードは自己責任ですが参考になれば幸いです。

最後まで読んでいただきありがとうございました。。

Photo by Austin Distel on Unsplash