バリューアベレージ法という投資手法をご存じでしょうか。ターゲットとする投資商品に対して1年間の目標利回りを設定し、目標利回りを超えたら目標利回りを超えた分だけ利確、目標利回りを下回ったら目標利回り分資産買い増しというものを繰り返す投資手法です。

詳細は下記「3%シグナル投資法 ──だれでもできる「安値で買って高値で売る」バリューアベレージ法」という本に記載されています。

上記本は、バリューアベレージ法が有効な背景、バリューアベレージ法における投資哲学などを詳細に述べられています。一応書籍の検証データとしてはドルコスト平均法以上のパフォーマンスを出せると謳っています。

しかしながら、ドルコスト平均法+1年おきのリバランスとバリューアベレージ法の積み立て投資の厳格な検証結果の記載はありません。

この記事では積み立て投資において、バリューアベレージ法を活用した戦略と、一般的な積み立て投資戦略であるドルコスト平均法+1年おきのリバランス戦略と比較してみると、どのような差が出るのか検証してみました。

目次

検証方法

今回は毎月100ドル、年間1200ドルを積み立て投資した際のパフォーマンスを検証してみることとします。

投資対象としては、米国の主要大企業の株価指標であるS&P500に連動する投資信託と金先物に連動する投資信託を利用することを想定し、1979-2020の約40年間のグラフで検証してみました。

なお、過去の私の投資戦略検証記事では信託報酬、売買時の税金も考慮した検証を行うこともありますが、今回はどちらもほぼ同等の条件であるため、上記は考慮しないで検証しております。

検証する投資戦略は次の3つです。

- 一般的なドルコスト平均法と1年リバランスを利用した積み立て投資

- バリューアベレージ法でS&P500を3%シグナルで追いかけ続ける積み立て投資

- バリューアベレージ法でS&P500を7%シグナルで追いかけ続ける積み立て投資

それぞれについて詳細を解説します。

一般的なドルコスト平均法と1年リバランスを利用した積み立て投資

今回バリューアベレージ法の効果を検証するための一般的な積み立て投資戦略です。以下のルールで運用していくこととします。

- 毎月S&P500に連動する投資信託を50ドル、金先物指数に連動する投資信託を50ドル購入する。

- 1年おきにそれぞれの資産の総額割合が1:1になるようにリバランスする。

(例)1年間運用した結果、S&P500と金の資産総額割合が6:4になってしまった場合、S&P500の資産の10%分を売却して売却分で金を購入して1:1に戻します。。

バリューアベレージ法でS&P500を3%シグナルで追いかけ続ける積み立て投資

冒頭で紹介した書籍がおすすめする3%シグナルのバリューアベレージ法を利用した積み立て投資です。

- 年初にS&P500に連動する投資信託を600ドル、金先物指数に連動する投資信託を600ドル購入する。

- 1年置きにS&P500の資産の利回りを確認する。3%以上の利回りを出していたら3%を超えた分だけ売却し、売却分で金を購入する。逆に3%の利回りを達成しなかった場合、未達成分の額の金を売却して売却分でS&P500を購入する。※万が一未達成分の差額が金の資産総額を上回ってしまった場合は、金全額を売却して売却分をS&P500に割り当てる。

- 上記の清算後、S&P500に連動する投資信託を600ドル、金先物指数に連動する投資信託を600ドル購入する。

バリューアベレージ法でS&P500を7%シグナルで追いかけ続ける積み立て投資

先ほどの3%シグナルのバリューアベレージ法を7%に変更して積み立て投資をします。ちなみに7%はS&P500の過去50年間の平均利回りです。

検証結果

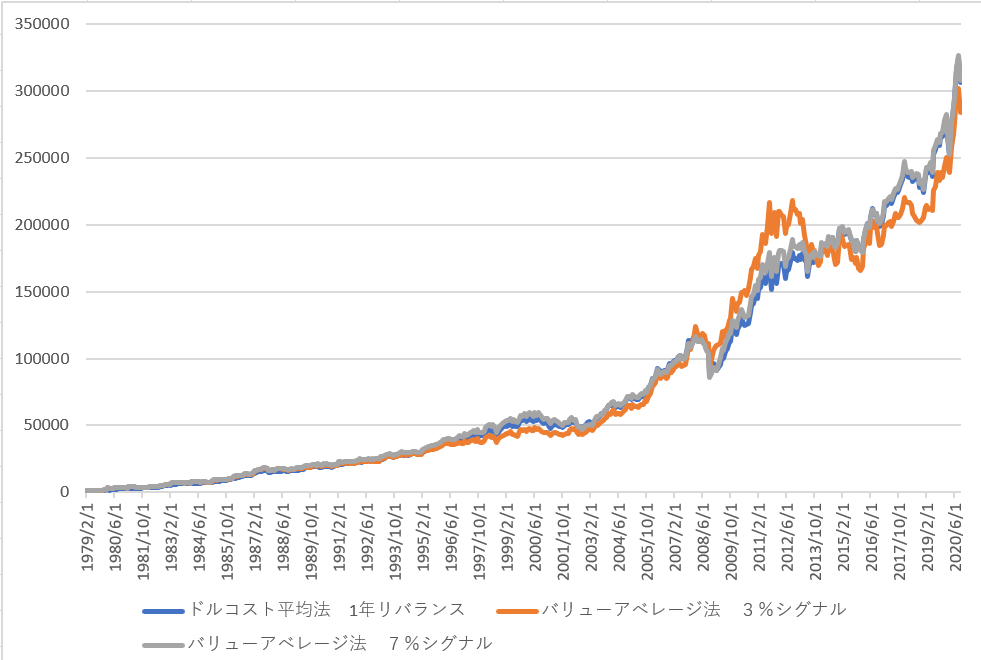

検証結果は以下のグラフとなりました。

グラフだけ見ると多少ばらつきがあるものの、ほぼ横並びになりました。

グラフだけ見ると、リーマンショック直後の3%シグナル戦略のパフォーマンスが突出していることがわかる一方、その後は停滞して他の2つの戦略に負けています。

詳細な数字も念のため見てみましょう。

| 年 | ドルコスト平均法+1年リバランス | 3%シグナル | 7%シグナル |

|---|---|---|---|

| 2007/1/1 | 97857.68 | 91929.08 | 96755.86 |

| 2008/1/1 | 116486.9 | 119003.8 | 114059.5 |

| 2009/1/1 | 94710.53 | 108989.8 | 92560.03 |

| 2010/1/1 | 117779 | 135435.6 | 123434.8 |

| 2011/1/1 | 144828.2 | 167127.4 | 151146.9 |

| 2012/1/1 | 168384.3 | 210042.4 | 178637.6 |

| 2013/1/1 | 177165.8 | 208032.1 | 185430.2 |

| 2014/1/1 | 175574.3 | 172297.6 | 175883.4 |

| 2015/1/1 | 197527.7 | 193579.2 | 197579.3 |

| 2016/1/1 | 180290.6 | 168829.4 | 179482.7 |

| 2017/1/1 | 207078.8 | 192049.3 | 208837.5 |

| 2018/1/1 | 244728.7 | 220538.1 | 247471.4 |

| 2019/1/1 | 236131.4 | 212922.1 | 238425.3 |

| 2020/1/1 | 279829.9 | 250344.7 | 282166.8 |

最終パフォーマンスは7%シグナル戦略に軍配がありました。ただし大きな差は尽きませんでした。

3%シグナル戦略と7%シグナル戦略についてS&P500の利確と資産買い増しが何回あったか見てみましょう。

| 3%シグナル | 7%シグナル | |

|---|---|---|

| 利確回数 | 31 | 25 |

| 買い増し回数 | 10 | 16 |

7%シグナル戦略のほうが利確条件が厳しかったこともあり6回少なく利確しているようです。

考察

全体としては、一般的なドルコスト平均法と比較して3%シグナル戦略、7%シグナル戦略ともに特別有利というわけではなさそうです。

リーマンショック期は3%シグナル戦略のこまめな利確の力が功を奏して2009-2013に突出した高いパフォーマンスを出しています。しかしながら、2010年代の金の価格低下、S&P500の劇的な成長の時には、こまめな利確が逆に仇となって3%シグナル戦略は他2つの戦略と比べてわずかな差であるものの遅れをとってしまいました。

興味深いのは7%シグナル戦略の動きです。利確回数自体は3%シグナルと比較して全41回中6回と差がありませんが、一般的なドルコスト平均法+1年リバランスの戦略とほぼ同じグラフをたどり、微差でありますがアウトパフォームしています。

あくまで推測ですが、7%とはS&P500の過去50年間の平均利回りであることから、利確しすぎず、買い増ししすぎずというバランスの良い運用ができたということでしょうか。

最終結果こそ7%シグナル戦略が勝ちましたが、途中で3%シグナル戦略が勝つこともありました。また今回は株と金だけでの検証であるので、他の資産の組み合わせでどうなるのかというところも気になる点です。3%シグナル戦略については、2012年の金の暴落の影響を受けたので、金ではなくボラティリティの低い債券に差し替えた場合、まったく違う結果になるかもしれません。ちなみに金ではなく当初は債券で検証することも検討しました。しかしながら20年以上の実績がある米国債券指数のデータを入手できず、債券の分配金の平均をどうするかなど考慮すべき点もあったことから断念しました。債券において良いデータがみつかればぜひ再検証してみたいところです。

いずれにしろ一長一短の戦略であるので、自己責任の下でご自身にあった戦略を選ぶのがベストということが結論のようです。終わりに

バリューアベレージ法による積み立て投資の検証記事は以上です。最後まで読んでいただきありがとうございました。積み立て投資戦略構築の参考になりましたら幸いです。また気になる投資戦略があれば検証記事を書いてみようと思います。

Photo by Austin Distel on Unsplash